कंटेनर शिपिंग दिवालियापन व्यापार युद्ध से संभावित पतन पर अंतर्दृष्टि देता है

वैश्विक व्यापार तनावों ने हाल के महीनों में सुर्खियों पर कब्जा कर लिया है, क्योंकि विभिन्न वैश्विक व्यापार समकक्षों द्वारा टैरिफ और काउंटर टैरिफ की एक श्रृंखला लागू करने से व्यापार युद्ध की संभावना के बारे में सवाल उठाए गए हैं। इस तरह के विकास से वैश्विक व्यापार प्रवाह पर असर पड़ सकता है, और इसके परिणामस्वरूप, कंपनियां जो माल के अंतर्राष्ट्रीय आंदोलन को सुविधाजनक बनाती हैं।

यद्यपि स्थिति अभी भी विकसित हो रही है और अंतिम प्रभाव अनिश्चित है, ऑक्सफोर्ड के चीफ यूएस इकोनोमिस्ट ग्रेगरी ड्रैको ने जुलाई में भविष्यवाणी की थी कि अमेरिकी सकल घरेलू उत्पाद पर टैरिफ 0.1 प्रतिशत से 0.2 प्रतिशत ड्रैग बनाएंगे। जबकि अपेक्षित कमी अपेक्षाकृत मामूली है, श्री ड्रैको ने यह भी ध्यान दिया कि ये टैरिफ "निजी क्षेत्र के आत्मविश्वास के झटके को कम से कम समझ सकते हैं," इस प्रकार संभावित रूप से वैश्विक व्यापार प्रवाह और विकास के लिए अधिक स्पष्ट हेडविंड बनाते हैं। यदि व्यापार तनाव के परिणामस्वरूप पूर्ण व्यापार युद्ध होता है, तो कंटेनर शिपिंग कंपनियों को दबाव का सामना करना पड़ेगा, क्योंकि व्यापार की मात्रा में गिरावट आई है और कंपनियां अपनी आपूर्ति श्रृंखला का मूल्यांकन करती हैं।

कंटेनर शिपिंग उद्योग बहुत केंद्रित है। अल्फालीनर के अनुसार, 2 अगस्त, 2018 तक, चार सबसे बड़ी शिपिंग लाइन मौजूदा और आदेशित क्षमता (टीईयू में) के 56 प्रतिशत से अधिक के लिए जिम्मेदार थीं। इसके अलावा, शीर्ष 10 कंटेनर लाइनर 82 प्रतिशत से अधिक क्षमता के लिए जिम्मेदार हैं, अप्रैल 2017 में 69 प्रतिशत से ऊपर।

कंटेनर शिपिंग उद्योग की केंद्रित प्रकृति को देखते हुए, कंटेनर कमर्स के पोर्टफोलियो में उच्च पट्टेदार सांद्रता देखने के लिए यह आश्चर्यजनक नहीं है, जो अपने सबसे बड़े ग्राहकों के बीच प्रमुख कंटेनर लाइनर की गणना करता है। कंटेनर कमर्स कंटेनर बक्से के तेजी से महत्वपूर्ण मालिक और खरीदार बन गए हैं, क्योंकि शिपिंग कंपनियां पूंजी को संरक्षित करने के लिए अधिक बक्से किराए पर ले रही हैं। ड्रूरी मैरीटाइम रिसर्च के मुताबिक, कमजोर अब 35 फीसदी सालाना और टीईयू द्वारा 50 प्रतिशत से अधिक वैश्विक कंटेनर इन्वेंट्री (टीईयू द्वारा) पर नियंत्रण रखते हैं, 200 9 में 41 प्रतिशत के निचले स्तर से ऊपर। इस तरह, कंटेनर कमियों का अनुमान है कि ज्यादातर में पर्याप्त जोखिम है प्रमुख कंटेनर शिपिंग लाइनें, और इस प्रकार यदि व्यापार एक व्यापार युद्ध की वजह से तनाव में आता है तो इससे पीड़ित हो सकता है।

ऐतिहासिक रूप से, बड़े कंटेनर शिपिंग कंपनियों की दिवालियापन दुर्लभ रही है। इसलिए, अगस्त 2016 में हंजीन शिपिंग कं, लिमिटेड द्वारा दिवालियापन के लिए दाखिल करने से समुद्री कंटेनर संपार्श्विक पोर्टफोलियो के प्रदर्शन पर एक बड़े दायित्व से डिफ़ॉल्ट रूप से प्रभाव के एक अद्वितीय केस अध्ययन का प्रतिनिधित्व किया जाता है।

दाखिल होने के समय, हंजीन दक्षिण कोरिया की सबसे बड़ी कंटेनर लाइन और क्षमता के मामले में दुनिया का सातवां सबसे बड़ा कंटेनर वाहक था। लगभग दो साल बाद, हम कई प्रदर्शन मीट्रिक पर एक बड़े पट्टे के साथ-साथ उस मामले में लीजिंग कंपनियों द्वारा उपयोग किए जाने वाले हानि कमियों द्वारा दिवालियापन के लगभग पूरी तरह से एहसास प्रभाव की जांच कर सकते हैं।

सबसे बड़े कंटेनर कमर्स में से एक, टेक्स्टएनर ग्रुप होल्डिंग्स लिमिटेड ने क्यू 4 2016 में हंजीन के पतन के लिए अपनी किराये आय में कमी के 7.2 मिलियन डॉलर की कमी का श्रेय दिया; उस विशेष तिमाही के लिए उसने $ 105.9 मिलियन की राजस्व पट्टे पर ली थी। पाठक ने उसी तिमाही में हानि और खराब ऋण व्यय के कारण हंजीन के नेट बुक वैल्यू (एनबीवी) के संपर्क में लगभग $ 237 मिलियन का $ 44 मिलियन भी लिखा था। इसी तरह, 2016 की साल की आखिरी रिपोर्ट में ट्रिटन इंटरनेशनल लिमिटेड की सबसे बड़ी कंटेनर लीजिंग कंपनी ने कहा कि उसने हंजीन के संपर्क में जुड़े घाटे के प्रावधान के रूप में $ 23.4 मिलियन को अलग कर दिया था, जो लगभग 243 मिलियन डॉलर के एनबीवी के साथ संपत्तियों की राशि थी । ट्राइटन ने क्यू 3 2016 में खोए गए राजस्व में $ 6.3 मिलियन का अनुमान लगाया।

विशेष रूप से, एक अन्य सार्वजनिक रूप से सूचीबद्ध कंटेनर लोअर, सीएआई इंटरनेशनल, इंक। (सीएआई), हंजीन के संपर्क में केवल अपने बेड़े (टीईयू में) के 2.3 प्रतिशत की राशि के साथ, दिवालियापन के बाद तिमाही में राजस्व चढ़ गया। यह दिवालियापन से अधिक सामान्य शॉर्ट-टर्म प्रभाव का प्रतिबिंबित है, जिसमें जहाज की जगह की अतिरिक्त अतिरिक्त क्षमता के कारण, अन्य वाहक हंजीन के ग्राहकों, टन और मार्गों को समायोजित करने में सक्षम हैं। हंजीन को पट्टे पर रखे कंटेनर के अस्थायी विस्थापन के परिणामस्वरूप लीज दरों पर अल्पावधि ऊपर का दबाव पड़ा, जिससे कमियों को फायदा हुआ। वेल्स फार्गो सिक्योरिटीज के मुताबिक, कमियों को पुनर्प्राप्त कंटेनरों को रिहा करने की आवश्यकता के कारण उपयोग दरों पर बाद के अस्थायी दबाव पर भी मिला, 2017 की पहली तिमाही में सार्वजनिक कंटेनर कमियों के लिए औसत उपयोग दर 130 आधार अंक (बीपीएस) तिमाही से अधिक तिमाही में 95.2 प्रतिशत।

हंजीन की दिवालियापन के बाद, सभी कमियों ने फंसे संपत्तियों का एक बड़ा हिस्सा पुनर्प्राप्त करने की क्षमता का प्रदर्शन किया। पाठक और ट्राइटन दोनों ने अगस्त 2017 के रूप में हंजीन को पट्टे पर खोए गए लगभग 95 प्रतिशत खोए गए कंटेनरों को पुनर्प्राप्त कर लिया था। दोनों फर्मों ने बाद में बकाया कंटेनरों के बहुमत को फिर से पट्टे पर रखा है, पाठक रिपोर्टिंग के साथ कि उन्होंने 60 प्रतिशत बकाया कंटेनरों को जारी किया है अगस्त 2017. दोनों कंपनियां हंजीन द्वारा दाखिल होने के बाद तिमाही में लिखने के लिए अधिक कंटेनरों को पुनर्प्राप्त करने में सक्षम थीं।

वसूली के प्रयासों के अलावा, कुछ कंटेनर कमर्स बीमा के उपयोग के माध्यम से उद्योग एकाग्रता जोखिम को कम करने में सक्षम थे। इस प्रकार, ट्रिटन ने हांगिन लीजिंग राजस्व से संबंधित फरवरी 2018 तक बीमा रसीदों में $ 67 मिलियन का दावा किया है और उसी तारीख के दौरान 6.8 मिलियन डॉलर का लाभ दर्ज किया है, जबकि टेक्स्टएनर ने $ 80 मिलियन से अधिक बीमा दावों में $ 50 मिलियन एकत्र किए हैं, प्रति 2018 की उनकी पहली त्रैमासिक रिपोर्ट। साथ ही, पाठक ने चेतावनी दी कि भविष्य में शिपिंग लाइन चूक को कवर करने के लिए क्रेडिट बीमा की उपलब्धता और लागत 23 अप्रैल को हंजीन की दिवालियापन के संबंध में बीमा वाहक द्वारा किए गए भुगतानों से गंभीर रूप से प्रभावित हो सकती है। 2018, एसईसी फाइलिंग।

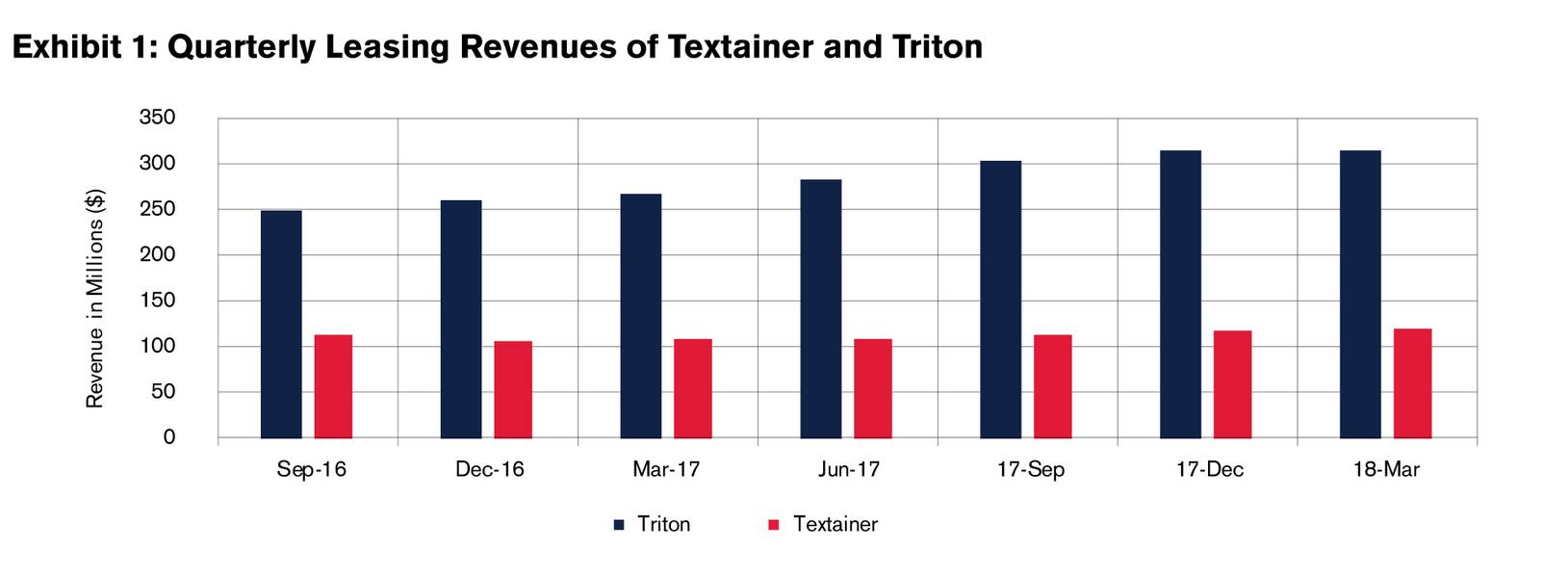

आर्थिक माहौल में सामान्य सुधार से मदद मिली, ट्राइटन और टेक्स्टएनर ने 2016 में निम्नतम निवेशकों के मुताबिक 250 बीपीएस और 400 बीपीएस के बीच उपयोग दरों में बढ़ोतरी की, उनके हालिया निवेशक प्रस्तुतियों के मुताबिक। तिमाही लीजिंग राजस्व और दोनों कंपनियों के लिए परिचालन मुनाफा 2016 की तीसरी तिमाही के बाद से भी बढ़ गया है, जैसा कि नीचे प्रदर्शनी 1 और प्रदर्शनी 2 में दिखाया गया है (स्रोत: कंपनियों की वित्तीय रिपोर्ट):

अनुकूल आर्थिक tailwinds द्वारा उत्साहित, एक बड़े कंटेनर शिपिंग ग्राहक के दिवालियापन का सामना करने में सक्षम रहे हैं, बिना किसी दीर्घकालिक नकारात्मक प्रभाव के, और उनके जोखिम शमन रणनीतियों ने उनके मूल वित्तीय स्थिरता पर प्रभाव को बफर करने में मदद की। हालांकि उद्योग ने किसी प्रमुख ग्राहक के नुकसान के माध्यम से काम करने की क्षमता का प्रदर्शन किया है, यदि विश्व व्यापार प्रवाह में बाधा आती है, तो भविष्य में दिवालिया होने का सामना करने की उनकी क्षमता, अनिश्चित बनी हुई है।

लेखक

सेर्गेई मोइसेन्को डीबीआरएस में यूएसबी एबीएस, ग्लोबल स्ट्रक्चरर्ड फाइनेंस के वरिष्ठ उपाध्यक्ष हैं ।